TEL.079-672-2202

〒669-5202 兵庫県朝来市和田山町東谷83番地8

TEL.079-672-2202

〒669-5202 兵庫県朝来市和田山町東谷83番地8

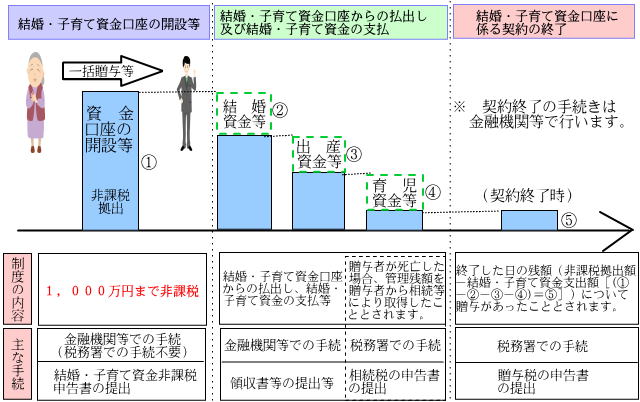

平成27年4月1日から平成31年3月31日までの間に、20歳以上50歳未満の子や孫(以下「受贈者」といいます。)が、結婚・子育て資金に充てるため、受贈者の直系尊属(父母や祖父母など。以下「贈与者」といいます。)から一括して贈与(金融機関に子や孫名義の口座を開設して拠出)を受けた場合に、受贈者1人につき1,000万円までの金額(うち結婚に際して支払う費用については300万円まで)に相当する部分の価額については、金融機関等の営業所等を経由して結婚・子育て資金非課税申告書(注)を提出することにより贈与税が非課税となります。

契約期間中に贈与者が死亡した場合には、死亡日における非課税拠出額※1から結婚・子育て資金支出額※2を控除した残額(以下「管理残額」といいます。)を、贈与者から相続等により取得したこととされます。

その後、受贈者が50歳に達することなどにより、結婚・子育て口座に係る契約が終了した場合には、非課税拠出額から結婚・子育て資金支出額を控除(管理残額がある場合には、管理残額も控除します。)した残額があるときは、その残額はその契約終了時に贈与があったこととされます。

(注) 社会保障・税番号制度の導入により、平成28年1月以降に提出する結婚・子育て資金非課税申告書等には、個人番号の記載が必要となります。

※1 「非課税拠出額」とは、結婚・子育て資金非課税申告書又は追加結婚・子育て資金非課税申告書にこの制度の適用を受けるものとして記載された金額の合計額(1,000万円を限度とします。)をいいます。

2 「結婚・子育て資金支出額」とは、金融機関等の営業所等において、結婚・子育て資金の支払の事実を証する書類(領収書等)により結婚・子育て資金の支払の事実が確認され、かつ、記録された金額の合計額をいいます。

結婚・子育て資金とは?

(1) 結婚に際して支払う次のような金銭(300万円限度)をいいます。

① 挙式費用、衣装代等の婚礼(結婚披露)費用(婚姻の日の1年前の日以後

に支払われるもの)

② 家賃、敷金等の新居費用、転居費用(一定の期間内に支払われるもの)

(2) 妊娠、出産及び育児に要する次のような金銭をいいます。

③ 不妊治療・妊婦健診に要する費用

④ 分べん費等・産後ケアに要する費用

⑤ 子の医療費、幼稚園・保育所等の保育料(ベビーシッター代を含む)など

※ 費用の内容やその取扱いなど結婚・子育て資金の範囲に関するご質問等は、内閣府子ども・子育て本部へお尋ねください。 内閣府ホームページ【www.cao.go.jp】に結婚・子育て資金の範囲に関するQ&Aなどの情報が掲載されています。

結婚・子育て資金口座の開設等

この非課税制度の適用を受けるためには、結婚・子育て資金口座の開設等を行

った上で、結婚・子育て資金 非課税申告書をその口座の開設等を行った金融機

関等の営業所等を経由して、受贈者の納税地の所轄税務署長に提出しなければ

なりません(結婚・子育て資金非課税申告書は、金融機関等の営業所等が受理

した日に税務署長に提出されたものとみなされます。)。

なお、結婚・子育て資金非課税申告書は、原則として、受贈者が既に結婚・

子育て資金非課税申告書を提出している場合には提出することができません。

※ 金融機関等とは、信託会社(信託銀行)、銀行等、証券会社をいいます。結婚・子育て資金口座の取扱いの有無につい

ては、各金融機関等の営業所等にお尋ねください。

結婚・子育て資金口座からの払出し及び結婚・子育て資金の支払

結婚・子育て資金口座からの払出し及び結婚・子育て資金の支払を行った場合

には、結婚・子育て資金口座の開設等の時に選択した結婚・子育て資金口座の

払出方法に応じ、その支払に充てた金銭に係る領収書などその支払の事実を証

する書類を、その金融機関等の営業所等に提出する必要があります。

※ 結婚・子育て資金口座の払出方法の選択は、受贈者が結婚・子育て資金口座の開設等の時に行い ます。詳しくは、各金融機関等の営業所等にお尋ねください。

契約期間中に「贈与者が死亡した場合」の手続等

・ 贈与者が死亡した旨の金融機関等の営業所等への届出が必要となります。

・ 管理残額を贈与者から相続等により取得したものとみなされます。したがっ

て、その贈与者の死亡に係る相続税の課税価格の計算に当たっては、その

管理残額を含めて課税価格の計算をする必要があります。その計算の結果 、

その贈与者から相続等により財産を取得した方(受贈者本人や他の相続人など)

それぞれの課税価格の合計額が 、遺産に係る基礎控除額を超える場合には、相

続税の申告期限までに相続税の申告を行う必要があります。

※1 贈与者の死亡日における管理残額は、金融機関等の営業所等でご確認ください。

2 相続税に関する情報については、国税庁ホームページの「相続税・贈与税特集」(ホーム > 税について調べる >パンフレット・手引き)をご覧ください。相続税の仕組みを分かりやすく解説した「相続税のあらまし」など を掲載しています。

結婚・子育て資金口座に係る契約の終了

結婚・子育て資金口座に係る契約は、次の(1)~(3)の事由に該当したときに終了します。

(1) 受贈者が50歳に達したこと

(2) 受贈者が死亡したこと

(3) 口座の残高が0(ゼロ)になり、かつ、その口座に係る契約を終了させる合意があったこと

上記(1)又は(3)の事由に該当したことにより、結婚・子育て資金口座に係る契約が終了した場合に、非課税拠出額から結婚・子育て資金支出額を控除した残額があるときは、その残額が受贈者の上記(1)又は(3)の事由に該当した日の属する年の贈与税の課税価格に算入されます((2)の事由に該当した場合には、贈与税の課税価格に算入されるものはありません。)。したがって、その年の贈与税の課税価格の合計額が基礎控除額を超えるなどの場合には、贈与税の申告期限までに贈与税の申告を行う必要があります。

![]()

今回の改正により、教育資金の一括贈与に係る贈与税の非課税特例については、適用期限が平成31年3月31日まで延長されました。

また、今回の改正において平成27年4月1日以降、通学定期券代、留学渡航費等についても教育資金の使途として認められることとなりました。

通学定期券代については本特例の対象とされましたが、交通系電子マネーのチャージ料や自転車通学の際の駐輪場代などは対象外とされています。

留学渡航費については、1回の留学につき1往復分に限られるほか、空港までの

移動に係る交通費は対象外となることが示されています。

〒669-5202

兵庫県朝来市和田山町東谷83番地8

TEL 079-672-2202